El capital riesgo es un inversor profesional cuya actividad principal consiste en invertir en proyectos empresariales. Esto quiere decir que su trabajo es identificar oportunidades, valorarlas y negociar con los emprendedores un acuerdo que le permita obtener beneficios en pocos años. El capital riesgo aporta capital a la empresa a cambio de una participación en la misma. Esto es, se trata de un socio financiero que, como el resto de socios, ganará dinero si la empresa va bien y lo perderá en caso contrario.

La primera fuente de financiación de los emprendedores son sus ahorros. Si no tienen suficiente, normalmente acude a amigos y familiares. Si sigue necesitando efectivo para poner en marcha su proyecto o mantenerse en la lucha por el mercado, le queda solicitar un préstamo a los bancos o acudir al capital riesgo (venture capital).

Los bancos son una fuente de financiación barata, pero exigen garantías y que se les devuelva lo prestado, independientemente del éxito o no de la empresa. El capital riesgo es la forma más cara de financiar un proyecto pero, frecuentemente, es la única opción disponible. Si se fracasa, no hay que devolverle el dinero pero, si se tiene éxito, se queda con una parte importante de la empresa (lo que se haya pactado). El capital riesgo no es un prestamista, sino un socio.

Como no se trata de un préstamo, la única forma que tiene el capital riesgo de obtener beneficios es vender su participación en la empresa. Esto quiere decir que, aunque evidentemente el capital riesgo quiere ser un socio que ayude a la empresa a triunfar, su intención es salir del proyecto en pocos años. Para el capital riesgo, entrar en la startup está muy bien, pero donde gana dinero es en su salida.

Quienes son los inversores de capital riesgo

Si somos emprendedores y buscamos contar con la colaboración de fuentes de capital riesgo, será necesario reunirse con ellos y buscar una vía de entendimiento. Para tener unas mayores garantías de éxito, será conveniente tener una idea de quiénes son y cuáles son sus metas.

El inversor de capital riesgo puede ser una sociedad mercantil (una sociedad anónima o limitada) o puede estar constituido como un fondo de capital riesgo o FCR. En el primer caso, el objeto social de la empresa será la toma de participación en otras empresas. En el segundo caso, se trata de un tipo de sociedad particular que está sometida a la supervisión de la Comisión Nacional del Mercado de Valores o CNMV.

Los fondos de capital riesgo, FCR, supervisados por la CNMV no tributan por el impuesto de sociedades. A cambio, únicamente pueden invertir en empresas emergentes o startups. La razón de ser de estas empresas es apoyar el arranque y expansión de negocios que no tienen acceso al mercado de capitales (bancos). Otra limitación que tienen los FCR es que no pueden invertir en empresas del sector financiero ni inmobiliario. Estas limitaciones no las tienen los inversores que se constituyen como sociedad anónima o limitada.

Sea del tipo que sea, el capital riesgo es una fuente de financiación empresarial. El capital riesgo aporta capital a la empresa que no tiene que devolver. Este capital pasa a formar parte de su patrimonio. A cambio, el capital riesgo se hace dueño de una parte de la empresa.

El capital riesgo lo forman profesionales muy especializados. Cada sociedad se concentra en invertir en el tipo de empresas que conocen bien y a las que pueden aportar un mayor valor para hacerlas triunfar. Por ejemplo, dominan más un determinado sector, se encuentran más cómodos trabajando con un determinado tipo de empresa o han desarrollado más sus habilidades de aporte de valor para una determinada fase de la misma.

Se dan todo tipo de inversores. Cada uno de ellos basa sus decisiones en criterios distintos. No obstante, lo más habitual es que necesiten estudiar el proyecto con detenimiento, basado en documentos creíbles y que la empresa esté liderada por personas solventes (con conocimiento y capacidad). Si no se dan estas circunstancias, lo normal es que no se arriesguen. Hay que tener en cuenta que existen muchos más proyectos que inversores.

Por tanto, el capital riesgo busca invertir en proyectos prometedores que tengan un muy alto potencial de crecimiento en pocos años. Generalmente, esto ocurre cuando se trata de proyectos innovadores en una etapa temprana de su desarrollo. Estos proyectos suelen ser de alto riesgo, por los que otras fuentes de financiación no suelen apostar.

Ventajas del capital riesgo para el emprendedor

El inversor del capital riesgo asume un elevado riesgo al entrar en un negocio sin garantías. Por tanto, su rentabilidad está condicionada a que el proyecto en el que participa tenga éxito. Este hecho hace que el capital riesgo se involucre y tenga un alto nivel de compromiso con el proyecto.

Se puede decir, de forma genérica, que el capital riesgo tiene las siguientes ventajas para el emprendedor:

- Gestión empresarial. Aunque el capital riesgo fundamentalmente pone dinero, también ofrece toda su experiencia como gestores de proyectos. Esto quiere decir que, para el emprendedor, siempre será más interesante un capital riesgo especializado en su sector que otro ajeno a él. En cualquier caso, el capital riesgo influye fuertemente a la profesionalización de la gestión empresarial. Los emprendedores no siempre son buenos gestores. El capital riesgo exige a los emprendedores la adopción de mecanismos de obtención, análisis y empleo de datos orientados a facilitar la toma de decisiones. Por otro lado, el inversor se involucra proporcionando contactos o colabora en el cierre de acuerdos. No hay que olvidar que el emprendedor y el inversor son socios que buscan el éxito del proyecto.

- Capacidad de apalancamiento (endeudamiento). El socio financiero suele salir de la empresa en un periodo de tres a siete años. Esto le da una gran estabilidad al proyecto a medio plazo, lo que favorece poder acceder a fondos ajenos (pedir préstamos a los bancos). La capacidad de acceder a recursos ajenos (capacidad de apalancamiento) es un activo importante para la empresa. A igualdad de beneficios, los préstamos bancarios ofrecen mayores retornos que el capital propio invertido.

Tipos de inversores de capital riesgo

Existen diferentes tipos de inversores de capital riesgo. Algunos son personas individuales, mientras que otros son empresas de un cierto tamaño. Generalmente suelen especializarse en un sector concreto y entrar en el proyecto en una fase determinada de desarrollo del mismo.

En general, podemos decir que los tipos de inversores de capital riesgo son los siguientes:

- Venture capital (capital semilla). Suelen financiar proyectos que se encuentran en su fase inicial. Esto es, su interés son las empresas emergentes o startups. Generalmente suelen estar constituidas como FCR (fondos de capital riesgo supervisados por la CNMV). Su objetivo es hacerse con el 20% o 30% de la empresa. Sus procedimientos suelen estar muy profesionalizados. Se centran en disponer de un plan de negocio fiable, hacer que los emprendedores cumplan este plan de negocio y encontrar un comprador cuando llegue el momento de salir. Como el 90% de las inversiones del Venture Capital resultan fallidas, para seguir con su actividad, necesitan que el 10% restante les proporcione grandes beneficios. En el caso de España, el rango de inversión en cada proyecto oscila entre los 0,5 y 2 millones de euros.

- Private equity (capital para la expansión). Suelen financiar proyectos con el objetivo de hacer crecer la empresa. Se trata de grandes fondos que invierten en compañías consolidadas que están en una fase de crecimiento. Por ejemplo, aportan capital para la internacionalización de la empresa o la compra de un competidor. También invierten en empresas que están pasando por una situación especial. Por ejemplo, el equipo directivo que quiere comprar la empresa a sus actuales propietarios (esto se conoce como MBO, Management Buy-Out) o un grupo de directivos que quieren comprar una empresa ajena con la intención de gestionarla (esto se conoce como MBI, Managemente Buy-In). Una particularidad del private equity es que, frecuentemente, buscan hacerse con la mayoría de la sociedad y suelen complementar su inversión con la capacidad de la nueva empresa para endeudarse (apalancarse). Esto reduce los fondos propios que debe aportar y aumenta su rentabilidad (ROE, Return On Equity). Los private equity suelen hacer inversiones de varios millones de euros.

- Business angel. Se trata de personas particulares con dinero que invierten en proyectos emprendedores que, al igual que en el caso del Venture Capital, se encuentran en una fase inicial de desarrollo. Suelen ser empresarios que disfrutan invirtiendo en proyectos emergentes. La particularidad del business angel es que se trata de personas individuales, por lo que su proceso de toma de decisiones es muy personal y variado. Digamos que, menos profesional que en los otros tipos de inversores. En general, el business angel suele ser un inversor más permisivo. Por ejemplo, mientras que un venture capital puede tardar hasta seis meses en tomar la decisión de invertir en un proyecto, el business angel puede tomar esa misma decisión en pocos días. Por otro lado, el business angel suele invertir cantidades muy pequeñas, comparadas con la de los otros inversores. Hablamos desde pocos miles de euros hasta los 150.000 0 200.000 euros.

Si comparamos estos tres tipos de inversores, nos damos cuenta que son complementarios. El business angel suele invertir cantidades pequeñas en empresas de su entorno. Esto les viene bien a los proyectos con pocas necesidades de capital, ya que consiguen la inversión necesaria para la puesta en marcha a un coste inferior. Por contra, nunca se sabe cómo se va a involucrar este inversor en la gestión posterior de la empresa o cuándo le vendrá bien salir del capital de la misma. Puede ser un socio clave que, gracias a su experiencia y contactos, aporte un gran valor o una verdadera carga que haga fracasar el proyecto.

En general, el inversor particular ofrece una menor certidumbre que los otros tipos de inversores. El venture capital y el private equity suelen ser inversores más serios, no solo aportan capital, sino capacidad de gestión y contactos. Además, tenemos una mayor certeza que van a estar unos años y luego van a vender su participación. El venture capital invierte cantidades moderadas en empresas emergentes (startups) y el private equity puede invertir grandes cantidades en empresas consolidadas.

Otras formas de financiación de startups

Las figuras anteriores de financiación son las más comunes. La mayoría de los fondos se constituyen siguiendo un de esos modelos. No obstante, existen alternativas distintas, que aportan matices diferenciadores. Por ejemplo, existe un tipo de fondo conocido como hedge funds o fondo de inversión libre (también conocido como fondo de cobertura). Se trata de un fondo de alto riesgo en el que los gestores toman decisiones de inversión con menos limitaciones legales que los fondos normales. Por ejemplo, mientras que un fondo normal tiene la limitación legal de no invertir más de un determinado porcentaje de su capital en un solo activo, los hedge funds no tienen esa limitación. Se trata, por tanto, de fondos creados para asumir riesgos muy altos.

Por otro lado, una fuente de financiación que cada vez está más de moda es el crowdfunding o micromecenazgo. Se trata de un modelo de financiación colectiva. Consiste en recibir aportaciones o donaciones de pequeña cuantía aportadas por muchos participantes a cambio de distintos tipos de recompensas (participaciones, productos, etc.) o de forma altruista. Los proyectos se publican en una plataforma de crowdfunding a través de la cual pueden recibir las aportaciones. Suelen tener cuantías modestas, aunque se dan casos de aportaciones millonarias.

Como ejemplo de plataformas de Crowdfunding podemos mencionar las siguientes: Lánzanos, Kickstarter, Indiegogo, Ulule o Patreon.

El equity crowdfunding es un tipo particular de micromecenazgo donde se busca que el que aporta capital obtenga una rentabilidad. Esta rentabilidad puede formalizarse como una participación financiera en la empresa o el derecho a futuros ingresos.

Como ejemplo de plataformas de equity crowdfunding podemos mencionar las siguientes: Mintos, Bestaker, OOPFunding, Crowdcube España o The Crowd Angel.

Fases por las que pasa una startup

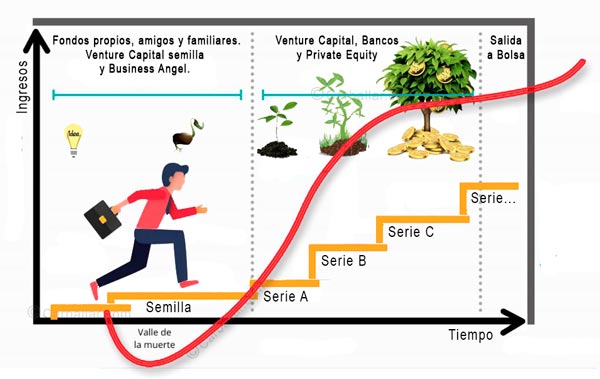

En general, las empresas emergentes o startups pasan por distintas fases en relación con su necesidad de capital. A lo largo de la vida de cada empresa van cambiando sus objetivos y sus necesidades. Frecuentemente, los inversores se especializan en entrar en el capital de una empresa en una fase determinada.

Existen distintas clasificaciones y, no es raro que una misma nomenclatura sea interpretada de forma ligeramente diferente entre unas y otras. Sin entrar en detalles, a modo orientativo, se puede decir que el ciclo de vida de una empresa se compone de las siguientes fases:

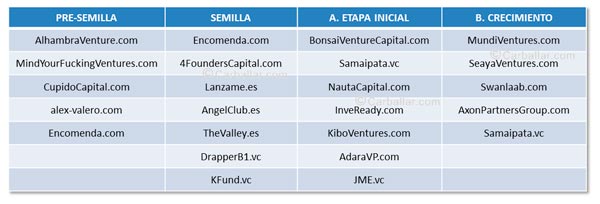

- Pre-semilla o Pre-Seed. Es la fase de las ideas. Los fundadores han decidido crear una startup y solo cuentan con una presentación en power point o con unas ideas en un papel. Lo normal en esta situación es que sean los propios emprendedores quienes aporten sus recursos para poner en marcha el proyecto, aunque también se suele contar con amigos y familiares. No obstante, se pueden encontrar inversores para esta fase tan temprana. A esta fase se la conoce también como de arranque o bootstrapping.

- Semilla o Seed. En esta fase se desarrolla la idea y se crea el plan de negocio. La financiación es necesaria para desarrollar el producto o servicio y ponerlo en el mercado. En esta fase es más fácil encontrar inversores. No obstante, buena parte de las startups se ven obligadas a abandonar su proyecto porque se quedan sin recursos en esta fase inicial. Es el valle de la muerte.

- Serie A o Early Stage (etapa inicial). En esta fase la empresa ha logrado poner su producto o servicio en el mercado y cuenta con sus primeros clientes. Esto le permite disponer de sus primeras métricas. En cualquier caso, le hace falta capital para conquistar el mercado. Este suele ser el momento de lanzar una primera ronda de financiación de capital riesgo. Para ello, será necesario poder explicar cómo la empresa generará ingresos en los próximos años. Los Business Angels y Venture Capital suelen tener preferencia por invertir en esta etapa, aunque no es extraño que lo haga cualquier otro tipo de capital riesgo. Si se consigue un inversor en este momento, será mucho más fácil que vengan otros detrás.

- Serie B o Growth (crecimiento). En esta fase la empresa ya suele estar asentada en el mercado. Comercializa sus productos o servicios con normalidad y cuenta con clientes recurrentes. Por otro lado, se dispone de métricas consolidadas. Las necesidades de financiación pretenden cubrir el crecimiento de la empresa para mejorar su posición en el mercado. Es una fase propicia para las Venture Capital o las Private equity.

- Series C y siguientes (expansión). Se supone que en esta fase la empresa está consolidada en su mercado y es la hora de expandirse a nuevos mercados (internacionalización) o de enfocare en nuevos nichos. Es una etapa crítica por abordar lo desconocido. La financiación es necesaria para abordar esos nuevos mercados o adquirir otras empresas que le faciliten la entrada. Las Private Equity suelen acudir a estas inversiones, aunque también son propias de las Venture Capital o, incluso, de los bancos.

Conclusiones

Frecuentemente, los emprendedores tienden a sobrevalorar su proyecto. Piensan que su idea, por sí sola, tiene un valor incalculable. Por otro lado, el inversor no tiene ningún interés en la idea, sino en cómo se puede ganar dinero con ella. Por tanto, cuando se negocia con un inversor no hay que centrarse tanto en explicar la idea, sino en explicar cómo dicha idea hará que ambos ganen dinero. La forma de explicar esto es mediante un plan de negocio.

Sabemos que el venture capital o el private equity van a someter al proyecto a un análisis minucioso antes de invertir en él. Por tanto, es necesario que el emprendedor realice una preparación concienzuda de los argumentos que va a emplear para lograr convencerlos. La negociación con los inversores no es una negociación de igual a igual. El emprendedor siempre está en desventaja ya que hay más proyectos en el mercado que inversores dispuestos a arriesgar su dinero.

Es importante que el emprendedor comprenda claramente cuáles son los objetivos de los inversores y sepa encontrar los argumentos necesarios para convencerlos de que apuesten por su proyecto.

Más información

Aquí se ha expuesto de forma resumida los distintos conceptos que nos ayudan a comprender qué es el capital riesgo para emprendedores. Con suerte, habré sido capaz de generar dudas y crear curiosidad sobre este tema. En este blog se dispone de muchos otros contenidos relacionados. Por favor, utilice el buscador de contenidos que tenemos en la cabecera de este blog.

Estos son algunos otros artículos que pueden ser de interés: