Las startups son el lugar donde los emprendedores transforman sus visiones en empresas tangibles. Sin embargo, la pregunta crucial de todas estas aventuras es: ¿Cómo puedo financiar la empresa en las etapas iniciales? La respuesta no es sencilla y depende de las circunstancias de cada emprendedor. No obstante, existen alternativas, solo hay que buscar la más apropiada para cada caso. Veamos cómo se financia una startup.

La opción más evidente es utilizar los ahorros propios o los de nuestros amigos o familiares. Sin embargo, no siempre existe esta posibilidad. Lo siguiente es acudir al banco. No obstante, los bancos no ponen dinero si no tienen garantías de recuperarlo. El problema es que una empresa emergente, una startup, no está en disposición de ofrecer este tipo de garantías en sus comienzos.

La buena noticia es que aún quedan opciones, incluso más interesantes que las anteriores. Hablamos, por ejemplo, del crowdfunding (financiación colectiva) o el capital riesgo. En este artículo descubriremos las particularidades de cada forma de obtener financiación para nuestra startup. Qué factores atraen la atención de cada tipo de inversor y cómo podemos presentar nuestra idea más adecuadamente para obtener el apoyo financiero que necesitamos.

En el vasto y dinámico mundo empresarial, las startups se destacan como faros de innovación, creatividad y ambición. Son el crisol donde las ideas se encuentran con la realidad. Obtener financiación es la frontera entre una buena idea y una buena implantación, es la puerta a la innovación. Abrámosla.

Alternativas de financiación de una startup

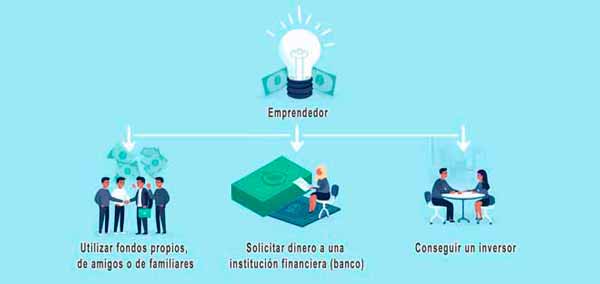

La financiación es una piedra angular para el éxito de una startup. Los emprendedores tienen tres opciones fundamentales para obtener los recursos financieros necesarios para impulsar sus ideas: utilizar fondos propios o de personas cercanas, recurrir a instituciones financieras como bancos o persuadir a inversionistas. Cada ruta tiene sus propias particularidades y lleva consigo ventajas y desafíos distintivos.

- Utilizar fondos propios, de amigos o de familiares. Es lo que en inglés se ha venido a llamar FFF (Friends, Family & Fools). Se trata de utilizar fondos propios o contar con amigos o familiares que estén dispuestos a facilitárnoslo. No cabe duda de que esta es la forma más rápida y sencilla de contar con fondos. Generalmente suele utilizarse para financiar la puesta en marcha del proyecto. Si todo va bien, cuando se empiecen a ver los primeros resultados se tendrá acceso a otro tipo de financiación (inversores o bancos). Aunque no es imposible, es más fácil conseguir financiación ajena para algo tangible, que ya funciona, que para una idea.

- Ventajas. Los fundadores mantienen el control total sobre la empresa y no hay dilución de la propiedad. Además, los amigos y familiares proporcionan también un apoyo emocional que resulta motivador.

- Inconvenientes. La cantidad de dinero disponible suele ser limitado. Adicionalmente, si la startup no tiene éxito, pueden verse comprometidos los fondos personales o las relaciones con amigos y familiares.

- Solicitar dinero a una institución financiera (banco). Siempre existe la posibilidad de solicitar un préstamo o línea de crédito a un banco u otras instituciones financieras. Sin embargo, un banco no es un socio y quiere tener todas las garantías de que el préstamo le será devuelto con sus intereses correspondientes. Si la startup no tiene historia, tiene ingresos mínimos o no puede presentar ningún contrato que garantice unos ingresos futuros, difícilmente el banco se va a arriesgar a financiar el proyecto.

- Ventajas. Si cuenta con las suficientes garantías, un banco puede proporcionar un capital importante. Los fundadores no pierden el control de su empresa ni ceden parte de la misma. En comparación con otras formas de financiación, las tasas de interés que cobran los bancos suponen un coste menor.

- Inconvenientes. Es difícil conseguir un préstamo de este tipo ya que suelen tener requisitos estrictos en cuanto a historial crediticio, garantías y planes de negocio sólidos. Por otro lado, los préstamos deben pagarse regularmente, lo que puede ejercer presión sobre el flujo de efectivo de la empresa.

- Conseguir un inversor de capital riesgo. Hay varios tipos de inversores (capital riesgo, crowdfunding, etc.), por lo que la casuística es amplia. En general, suelen aportar capital a cambio de una participación en la empresa y más o menos garantías para participar en su gestión.

- Ventajas. No exigen devolver el dinero aportado sino simplemente participar de los beneficios. Esto es, pueden proporcionar grandes cantidades de dinero a cambio de unas expectativas de ingresos. Determinados inversores pueden aportar además su experiencia en el mercado, experiencia de gestión y conexiones en la industria.

- Inconvenientes. Los fundadores pierden parte de la propiedad y del control de la empresa. Los inversores esperan un retorno de su inversión, por lo que presionan para cumplir con las expectativas y alcanzar los hitos financieros y de crecimiento acordados.

Cuál es la mejor forma de financiarse

La elección de la fuente de financiación dependerá de las necesidades y objetivos específicos de cada startup. Al evaluar estas opciones, los emprendedores deben considerar cuidadosamente sus propias circunstancias, las condiciones del mercado y el nivel de control que desean mantener sobre su empresa. Como se ha visto, cada opción tiene sus pros y contras, y la decisión final puede marcar la diferencia entre el éxito y el fracaso del proyecto.

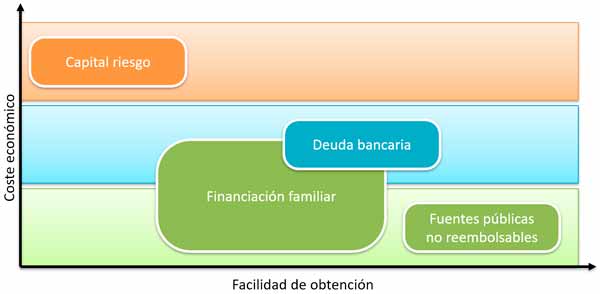

De forma general se puede decir que, si se tiene mucha confianza en el proyecto, la mejor opción es contar con capital propio o pedir un préstamo bancario. Incorporar inversores externos suele tener un coste financiero alto, además de tener que lidiar con la pérdida de control que supone. En el caso en el que el emprendedor no tenga la suficiente seguridad en sí mismo o en el proyecto, un inversor externo puede aportar experiencia, facilitarle el acceso al mercado o compartir el riesgo.

En cualquier caso, no siempre se tiene acceso a todas las fuentes de financiación. A lo largo del ciclo de vida de la empresa se van abriendo nuevas oportunidades de financiación y cerrando otras. Desde la concepción de la idea hasta la obtención del prototipo (PMV), el principal esfuerzo inversor suele recaer en el propio emprendedor o sus allegados. Si se supera esta fase, se tendrá acceso a otras fuentes de financiación.

La consecución de unos primeros resultados puede abrir la puerta para conseguir ayudas de carácter público que le permita afrontar la fase de desarrollo empresarial. Hay que señalar que existen inversores especializados en invertir capital en este preciso momento de desarrollo de la idea (capital semilla). Se trata de fondos de capital riesgo que ayudan a crear un modelo de negocio viable y aportar su experiencia y contactos para que se logren los objetivos.

Si todo va bien, la empresa crecerá, irá conquistando mercado y teniendo ingresos. Con resultados tangibles es posible acceder a préstamos bancarios. Igualmente, el tipo de inversores interesados se amplia. Este es el momento de lanzar una primera ronda de financiación. Los Business Angels y Venture Capital suelen tener preferencia por invertir en esta etapa, aunque no es extraño que lo haga cualquier otro tipo de capital riesgo.

Para pedir dinero al banco solo hay que contactar con una oficina y explicar el dinero que solicitamos y las garantías que ofrecemos. El banco necesita garantías reales, sin riesgo o con un riesgo mínimo.

Si se aspira a contar con inversores, será necesario convencerlos de que la inversión, el riesgo, merece la pena. La forma de hacerlo no es desvelándole una idea que pensamos que es innovadora, sino, básicamente, presentándole un plan de negocio creíble. Veamos de lo que estamos hablando.

Una buena idea no es suficiente

En el núcleo de toda startup hay una chispa de creatividad, una idea que destaca por su innovación o su capacidad para resolver un problema existente. Este primer paso, el nacimiento de la idea, a menudo ocurre en la mente de un emprendedor que observa el mundo con una perspectiva diferente. Esta idea, aunque sea brillante, es solo el punto de partida. La ejecución de esta visión implica una serie de pasos cruciales y realmente desafiantes.

De hecho, lo más complicado del emprendimiento no es tener una buena idea, sino implementarla de forma exitosa. Una idea es un concepto abstracto, una visión que puede sonar genial en tu mente. Sin embargo, la verdadera magia ocurre cuando esa idea se convierte en un producto o servicio tangible que satisface las necesidades del mercado. La implementación transforma el concepto en algo real y valioso para los clientes.

Esto quiere decir que, si se busca financiación, lo más importante no es explicar la idea, sino explicar bien cómo se va a convertir esa idea en dinero. Implementar una idea requiere una planificación meticulosa, habilidades organizativas y una comprensión profunda del mercado y de las necesidades del cliente. Implica habilidades de liderazgo que permitan superar obstáculos, gestionar equipos, recursos y plazos. En resumen, tomar decisiones, muchas decisiones.

El modelo de negocio o cómo se explica la bondad de la idea

Para explicar como se va a convertir la idea en ingresos hay que crear un modelo de negocio. Este modelo, este documento, explica cómo se va a organizar la empresa y cómo se le van a presentar sus productos o servicios a los clientes potenciales para conseguir las ventas que necesita.

De forma general podemos decir que un modelo de negocio sólido describe:

- Propuesta de Valor: ¿Qué problema resuelve la empresa o qué necesidad satisface para los clientes? ¿Qué la hace única y valiosa?

- Segmento de Clientes: ¿Quiénes son los clientes objetivo? ¿Qué características tienen y qué están dispuestos a pagar por el producto o servicio?

- Canales de Distribución: ¿Cómo llega el producto o servicio a los clientes? ¿A través de tiendas físicas, comercio electrónico, aplicaciones móviles u otros canales?

- Relación con el Cliente: ¿Qué tipo de relación espera tener la empresa con sus clientes? ¿Es automática y basada en la web, personalizada o de autoservicio?

- Fuentes de Ingresos: ¿Cómo gana dinero la empresa? ¿Es a través de ventas directas, suscripciones, publicidad u otras fuentes?

- Recursos Clave: ¿Qué recursos, como personal, tecnología o infraestructura, son necesarios para operar el negocio y ofrecer la propuesta de valor?

- Actividades Clave: ¿Qué acciones y procesos son esenciales para ejecutar el modelo de negocio? ¿Qué hace la empresa de manera única y eficaz?

- Socios Clave: ¿Qué alianzas o colaboraciones estratégicas son necesarias para que el negocio funcione? Esto podría incluir proveedores, socios tecnológicos o asociaciones comerciales.

El documento que recoge el modelo de negocio puede ser escueto o altamente detallado. Lo importante es que el emprendedor haya considerado cada una de las cuestiones anteriores y le haya dado una respuesta coherente. Un modelo de negocio bien definido proporciona claridad sobre cómo la startup planea generar ingresos y crear valor para los clientes. Un modelo bien pensado puede ser la diferencia entre asegurar financiación o quedarse sin ella.

El producto mínimo viable

Se puede buscar financiación teniendo simplemente la descripción de una idea. No obstante, no cabe duda que las probabilidades de conseguir el capital que se necesita aumentan si, además, se aporta plan de negocio. No digamos nada si el plan de negocio está bien elaborado y presentado. Pues bien, se puede dar un paso más para mejorar las probabilidades de conseguir financiación: hacer tangible el producto o servicio que se pretende poner en marcha.

No es imprescindible, pero los inversores potenciales no perciben el mismo valor del proyecto cuando solo reciben una presentación en papel que cuando ven algo real que puede apreciarse físicamente.

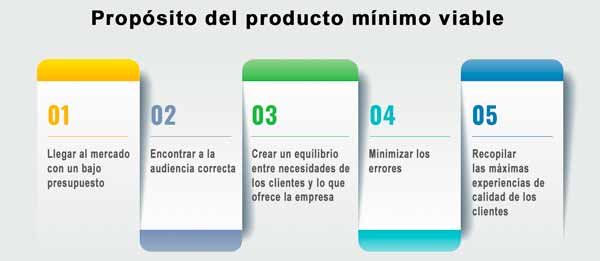

Se conoce como producto mínimo viable, PMV o MVP (Minimum Viable Product), a la versión básica de un producto o servicio que tiene las características mínimas necesarias para ser lanzado al mercado y probar su viabilidad. Contar con un PMV no solo aporta beneficios a la hora de solicitar financiación, sino que puede suponer un campo de pruebas de gran interés para que los emprendedores valoren la viabilidad del proyecto y puedan identificar campos de mejora.

Los beneficios de un PMV son los siguientes:

- Validación de la Idea. Un PMV funcional demuestra que la startup ha realizado investigaciones de mercado, comprende las necesidades de los clientes y ha creado un producto que resuelve un problema real. Esta validación inicial es crucial para los inversores, ya que reduce el riesgo percibido asociado con la idea de negocio.

- Prueba de concepto. Un PMV permite que los inversores vean el producto o servicio en acción. Pueden experimentar directamente cómo funciona y evaluar su usabilidad. Esto les proporciona una comprensión práctica de cómo se integra el producto en la vida de los usuarios y cómo puede escalarse para alcanzar un mercado más amplio.

- Retroalimentación del usuario. Al lanzar un PMV al mercado, la startup puede recopilar datos sobre cómo los usuarios interactúan con el producto o servicio. Esta retroalimentación temprana es invaluable para realizar mejoras y ajustes. Los inversores aprecian la capacidad de la startup para aprender y adaptarse según las necesidades del mercado.

- Reducción de riesgos. Financiar una startup supone un riesgo. Un PMV ayuda a reducir estos riesgos al proporcionar evidencia tangible de que hay demanda para el producto o servicio. Un producto que ya ha ganado tracción en el mercado es menos arriesgado para los inversores.

- Negociación más favorable. Con un PMV exitoso, la startup está en una posición más fuerte para negociar términos favorables con los inversores. La evidencia de la demanda del mercado puede conducir a valoraciones más altas y condiciones más atractivas para la inversión.

Dicho de otra forma, presentarle a los inversores un producto mínimo viable ofrece una validación concreta de la idea de negocio, reduce los riesgos percibidos y demuestra la capacidad de la startup para ejecutar su visión. Este enfoque práctico y orientado al mercado aumenta la confianza de los inversores y mejora las posibilidades de obtener el apoyo financiero necesario para el desarrollo y crecimiento de la empresa.

El préstamo bancario

El préstamo bancario no es gratuito. Los bancos le aplican un tipo de interés que el solicitante tiene que devolver junto con el capital. Este interés se pacta anticipadamente, por lo que tanto la cantidad a pagar como los plazos correspondientes son conocidos. Estos pagos son independientes de las circunstancias por las que pasa la empresa. Tanto si le va bien como si le va mal, tiene que hacer estos pagos.

La facilidad de obtención de un préstamo bancario suele estar relacionada con dos factores: la situación en la que se encuentra la empresa para afrontar los pagos de la deuda y la circunstancia económica por la que se esté pasando en ese momento en relación con una menor o mayor restricción del crédito.

Los bancos pueden ofrecer cuatro tipos de deudas:

- Préstamos a corto plazo. En este caso, el capital, junto con los intereses, debe devolverse a los pocos meses. Suele emplearse para cubrir determinadas necesidades puntuales o imprevistos.

- Líneas de crédito. Se abre una cantidad máxima disponible y la empresa va usando el capital que necesite, hasta ese máximo. Se paga un interés por el capital dispuesto y un precio sobre el capital disponible no utilizado. Las líneas de crédito suelen emplearse como un colchón de capital, un margen de seguridad, para hacer frente a pagos en momentos en los que no se dispone de fondos (tesorería).

- Líneas de descuento. Se trata de que el banco anticipa el pago de una factura o deuda que un tercero tiene con la empresa. La empresa presenta al banco los documentos acreditativos de la deuda y el banco le anticipa el importe. En cualquier caso, el préstamo es de la empresa con el banco, independientemente de si el tercero realiza o no su pago.

- Deuda a largo plazo. Se trata de préstamos cuyo vencimiento se fija a más de un año. Al devolver el capital en un momento futuro alejado en el tiempo, este tipo de crédito resulta interesante para financiar proyectos que no generan liquidez (ingresos) de forma inmediata.

Al hecho de que una empresa asuma una deuda, pida un préstamo, se le conoce como apalancar. Una gran deuda, un apalancamiento excesivo, puede llegar a ser un riesgo para la solvencia de la empresa, si no puede hacer frente a los pagos. Sin embargo, si con ese capital prestado se generan unos beneficios mayores que la tasa de interés que cobra el banco, en realidad se está obteniendo un beneficio extra por el simple hecho de disponer del capital.

Cómo solicitar un préstamo al banco

Solicitar un préstamo al banco puede ser un proceso complejo. Prepararse adecuadamente aumenta significativamente las posibilidades de aprobación. De forma resumida podemos decir que, para que un banco nos preste dinero, necesitamos cumplir con estas condiciones:

- Un buen concepto. Se debe transmitir al banco de manera clara el negocio que se va a financiar con los fondos que se piden. No es tanto hablar del pasado, sino de explicar lo que se va a conseguir con este capital.

- Una buena caja. La empresa tiene que demostrar que el crédito se va a devolver con los flujos de caja que generará el negocio gracias a la aportación de la deuda. Es decir, no solo se trata de un buen concepto, sino que dicho concepto generará caja.

- Garantías adicionales. Los bancos son reacios a arriesgar. Si la empresa no tiene una historia con suficientes garantías, el flujo de caja esperado no será suficiente. Esto es, los emprendedores tendrán que aportar unas garantías adicionales. Estas garantías suelen ser su patrimonio, avales de terceros o derechos sobre bienes.

- Compromiso. Este no es una factor menor. El cómo se presente la solicitud, la energía y compromiso que demuestren los emprendedores con el proyecto puede llegar a influir de manera determinante.

La forma de demostrar lo anterior dependerá de cada banco y de cada proyecto. No obstante, si se tiene un plan de negocio sólido, un historial de crédito apropiado y nos preparamos adecuadamente la entrevista con el banco, no debiera de haber problema.

Si con el capital prestado por el banco se generan unos beneficios mayores que la tasa de interés que cobra el banco, en realidad se está obteniendo un beneficio extra por el simple hecho de disponer del capital.

La búsqueda de inversores

El camino desde que se tiene la determinación de sacar adelante una idea de negocio, hasta que nos lanzamos en la búsqueda de financiación no es nada fácil. Se trata de una época llena de incertidumbres y desafíos. Lo que no cabe duda es de que los fundadores deben ser perseverantes, estar dispuestos a aprender de los fracasos y estar abiertos a adaptar su enfoque según las demandas del mercado. Cada paso, por difícil que resulte, es fundamental para transformar una visión en una realidad empresarial próspera.

Los inversores suelen ser profesionales de la inversión. Solo arriesgan su capital si la empresa tiene expectativas de obtener un alto rendimiento. Cualquiera puede poner su dinero a plazo fijo en un banco o invertir en deuda pública con la seguridad que le proporcionara un rendimiento. Este rendimiento será bajo, pero seguro. Para que un inversor prefiera arriesgar su dinero en un proyecto emprendedor, tiene que tener la expectativa de obtener un rendimiento alto.

Para obtener este rendimiento alto, además de poner el capital, los inversores profesionales están dispuestos a aportar otros valores como: utilizar su experiencia para ayudar a profesionalizar ciertas áreas de la empresa (cómo finanzas o marketing), traer nuevas oportunidades de negocio vía su red de contactos o ayudar en la toma de decisiones clave.

Si se decide escoger el camino de los inversores profesionales, se van a necesitar tres cosas:

- Un PMV y una sólida propuesta de valor (plan de negocio).

- Un equipo de trabajo capaz y ambicioso.

- Una presentación eficaz de la empresa.

Una habilidad crucial en esta etapa es la capacidad para hacer una presentación de la empresa de una forma eficaz. Los fundadores deben expresar claramente su visión, presentar claramente quiénes son sus clientes potenciales, cuál es el problema que resuelven y cuál es la solución que se propone. Además, no hay que olvidarse de presentar el potencial del equipo humano disponible, sus capacidades como equipo. Esto es lo que se conoce como elaborar un pitch convincente.

El siguiente paso es hacerse visibles. La única forma de conocer inversores, sean del tipo que sean, es participar en eventos de networking, acudir a ferias comerciales y eventos de emprendimiento.

Para saber más sobre qué es el capital riesgo, los distintos tipos de inversores que hay y cómo acceder a ellos, se puede acceder al artículo Qué es el capital riesgo para emprendedores.

Alternativas a la financiación de terceros

Las fuentes de financiación más importantes son las que se han expresado anteriormente. No obstante, existen alternativas que pueden disminuir las necesidades de capital de la empresa. Estas alternativas son, por ejemplo, las siguientes:

- Financiación de proveedores. Algunos proveedores están dispuesto a aplazar el pago de sus facturas o, incluso, dividir el pago en plazos. Esto supone una menor salida de dinero y, en consecuencia, una menor necesidad de financiación.

- Financiación de clientes. Algunos productos o servicios se cobran por adelantado. Por ejemplo, el cliente puede hacer un pago anual o trimestral por los productos o servicios suministrados durante ese tiempo. En la práctica, esto supone un adelanto de capital.

- Bajos inventarios. Conseguir mantener las operaciones con unos niveles mínimos de inventario implica una menor inversión para la empresa. Por tanto, estos recursos pueden ser destinados a otras actividades. Evidentemente, hay que buscar la manera de mantener los almacenes al mínimo en materia prima o en productos terminados, sin que esto afecte al buen servicio al cliente (plazos de entregas, etc.).

- Beneficios fiscales y subvenciones. Las administraciones suelen dar beneficios fiscales a las nuevas empresas. Incluso pueden ser beneficiarias de ayudas. No todas las administraciones colaboran de la misma manera con las empresas, por lo que, dependiendo del sector, puede que nos interese localizar la empresa en uno u otro lugar. Conviene que los emprendedores examinen detenidamente estas posibilidades.

Aunque pueda parecer extraño, hay emprendedores que son especialmente hábiles para sacar partido de estas fuentes alternativas de financiación. En cualquier caso, existen empresas especializadas en gestionar la obtención de préstamos y subvenciones que trabajan a éxito. Normalmente por un 4 a 8% de la cantidad conseguida.

Por cierto, no hay que descartar tampoco el tipo de financiación conocido como crowdfunding o micromecenazgo. Se trata de un modelo de financiación colectiva. Consiste en recibir aportaciones o donaciones de pequeña cuantía aportadas por muchos participantes. A cambio se pueden ofrecer distintos tipos de recompensas o proponer aportaciones altruistas. Las recompensas pueden ser acciones, pagos en metálico o simples regalos. Los proyectos se publican en una plataforma de crowdfunding a través de la cual pueden recibir las aportaciones. Como ejemplo de plataformas de Crowdfunding podemos mencionar las siguientes: Lánzanos, Kickstarter, Indiegogo, Ulule o Patreon.

Conclusiones

El camino de la búsqueda de financiación para una startup es, sin duda, un viaje repleto de desafíos. La búsqueda de fondos puede es una odisea donde los emprendedores se enfrentan a un laberinto complejo y, frecuentemente, desconcertante. En este recorrido, hemos explorado las opciones existentes, así como sus ventajas e inconvenientes.

El apoyo de familiares, amigos y conocidos puede brindar un impulso inicial valioso, aunque a menudo implica poner en riesgo las relaciones personales más valiosas. Los préstamos bancarios son una de las mejores alternativas, aunque son difíciles de conseguir y añade la presión de tener que reembolsarlos en plazos definidos. Por su parte, el capital riesgo puede inyectar un flujo crucial de fondos, pero a expensas de una participación en la propiedad y de tener que compartir las decisiones con los inversores.

La clave para superar estos desafíos radica en la comprensión profunda de las necesidades financieras de la startup y en la habilidad para alinear estas necesidades con las fuentes adecuadas de financiación. La diversificación de las fuentes, combinando el apoyo de amigos y familiares con el capital de riesgo, podría ofrecer una solución equilibrada y resistente. Además, la innovación financiera ha introducido alternativas como el crowdfunding, brindando a los emprendedores opciones adicionales y flexibles para materializar sus sueños empresariales.

En última instancia, a pesar de los desafíos, el panorama de la financiación de startups está lleno de esperanza y oportunidades. La determinación y la perseverancia de los emprendedores, combinadas con una comprensión informada de las opciones disponibles, pueden allanar el camino hacia el éxito financiero. No cabe duda que la suerte siempre juega un papel importante. En el caso de la financiación de una startup, la suerte es la que hace coincidir un proyecto emprendedor con su inversor ideal. Aquel que no solo le aporta dinero, sino la experiencia y los contactos más apropiados para garantizar su éxito.

Más información sobre cómo financiar mi startup

En este artículo se describen las particularidades que tiene la financiación de una startup. El mundo del emprendimiento y de la empresa son temas muy amplios que están tratados en este blog en distintos artículos publicados. De hecho, este contenido forma parte de un conjunto de artículos que pretende completar un manual del emprendedor. Si tiene interés en algún tema concreto particular, por favor, utilice el buscador de contenidos que tenemos en la cabecera del blog.

En cualquier caso, le sugerimos algunos otros artículos relacionados: